안녕하세요, 도리댕댕입니다.

이번 포스팅은 누구나 다 아는 그 기업, 디즈니에 대한 실적발표 정리 및 개인적인 의견에 대하여 다뤄보려고 합니다.

어린이들이라면 꼭 한번쯤 가보고픈 디즈니랜드 테마파크를 운영하고 있는 디즈니는 90대를 넘은 장년층 세대라고 할 수 있습니다. 1923년 애니메이션 스튜디오로 설립된 이후 디즈니는 꾸준히 인기를 얻는 캐릭터들을 만들어 왔고요. 2005년부터 디즈니 캐릭터, 테마파크를 넘어서는 독보적인 미디어 그룹으로 거듭납니다. 픽사와 마블 엔터테인먼트까지 인수하면서 디즈니의 전성시대는 다시 찾아왔고 2019년부터 주가는 고공행진하게 되지요. OTT서비스인 디즈니 플러스에 대한 기대감도 주가 상승에 이유였기도 했습니다.

하지만 코로나19 타격을 제대로 맞은 디즈니는 미래가 불투명한 유리막에 쌓여있는 것 같습니다. 전세계의 디즈니랜드 등의 테마파크 휴장은 물론 ESPN으로 송출 가능한 스포츠 경기도 뜨뜨미지근 하고요. 마블과 디즈니 영화를 보는 발길도 끊어지면서 영화 사업도 무기한 연장에 들어가게 됩니다.

디즈니 플러스라는 호재로 승승장구였던 디즈니가 코로나 19 리스크를 받은 7월~9월 사이에 어떠한 실적을 냈는지 확인해보겠습니다.

1. 3분기 실적 발표 내용

- 어떤 부문에서 매출 타격을 제일 많이 입었을까?

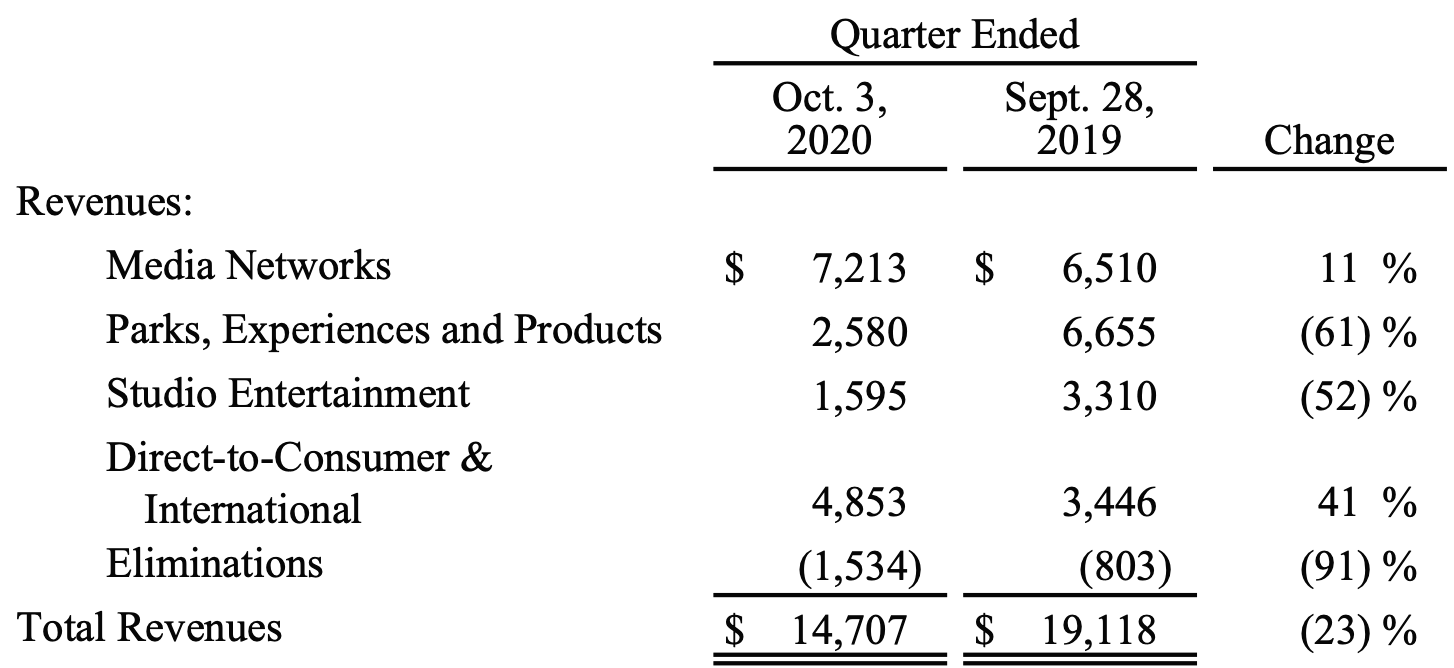

디즈니는 크게 4개의 사업 부문으로 나뉘어져 있습니다. 미디어 네트웍스, 테마파크 및 상품, 스튜디오 엔터테인먼트, D2C가 바로 그 것인데요.

- 미디어 네트웍스(Media Networks) : ESPN, ABC 등의 TV 방송사 운영에서 얻는 광고 등의 수익

- 테마파크 및 상품(Parks, Experiences and Products) : 테마파크를 운영하는 데서 얻는 입장료, 캐릭터 상품을 판매하는 데에서 얻는 수익

- 스튜디오 엔터테인먼트(Studio Entertainment) : 어벤져스, 겨울왕국 등 디즈니나 마블 영화 판매에서 얻는 수익

- D2C/글로벌(Direct-to-Consumer&International) : 디즈니 플러스, ESPN+ 등 OTT 서비스 제공에서 얻는 수익

2020년 디즈니의 총 매출은 147억 불로, 전년대비 191억 불과 비교하여 -23%라는 역성장을 보였습니다. 특히나 테마파크 및 상품 부문과 스튜디오 엔터테인먼트는 반토막 이상의 매출 하락을 보이는 큰 타격을 입었는데요. 반면, D2C는 40% 이상의 성장을 보이며 디즈니 플러스 등의 OTT사업의 수혜를 얻는 모습을 보이고 있습니다. 넷플릭스의 3분기 실적은 기대치에 못미치는 성과를 냈는데 이에 반하여, 디즈니 플러스는 아직 사업 초기라 가입자 수가 급증하였죠.

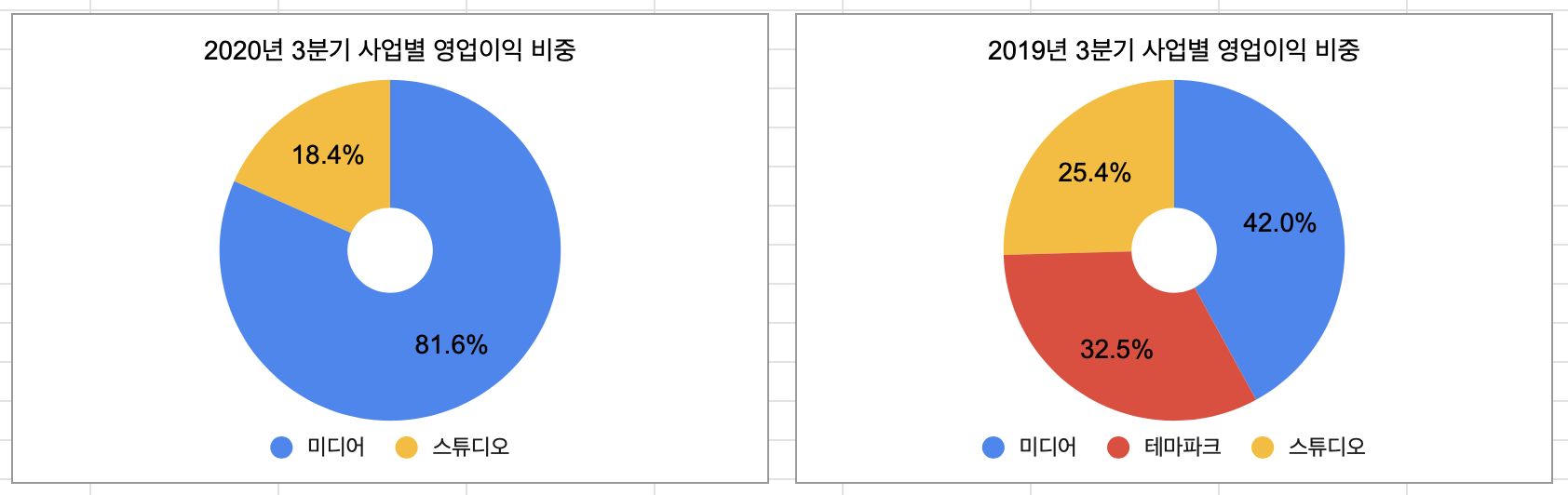

사업별 매출 비중을 원형 차트로 정리해봤습니다.

2019년의 3분기의 매출구조와는 사뭇 다른 모습을 보이는 2020년 3분기의 디즈니 실적입니다. 2019년 3분기 매출 비중 순위를 고려해보면 테마파크, 미디어, 스튜디오, D2C 순서였지만, 2020년에는 미디어 네트워크 사업에서 얻는 수익이 선방하였습니다. 그 다음으로는 D2C, 테마파크, 스튜디오 엔터테인먼트 사업 분야 순서로 돈을 벌여들였습니다.

매출이 전반적으로 줄었들었지만, 디즈니에게 다행인 점은 코로나19가 큰 타격을 주었다고 하더라도 그나마 타개할 만한 '구석'이 있다는 겁니다.

- 하지만 디즈니의 영업이익은 많이 배고프다.

매출은 전년대비 23% 가량 하락하는 나름 선방(?)한 수치를 보였지만 영업이익은 6.06억 불로, 전년대비 82%나 하락하였는데요. 매출을 살펴볼 때 선방한 미디어 네트워크 사업만이 기업이 정상적인 이윤을 내는 양상을 보여왔고, 테마파크 및 상품 부문은 테마파크 유지보수와 각종 상품 재고 관리 등의 비용 지출로 인해 벌어들인 돈보다 쓴 돈이 더 많은 형국입니다. 코로나 19가 지나면 다 회복될 터지만 그 때까지 고정 비용이 지출되는 걸 감안하면 타격이 클 수 밖에 없습니다.

사업별 영업이익 비중을 차트로 정리해봤습니다. 40% 이상의 성장률을 기록한 D2C 사업은 여전히 적자를 면치 못하고 있어 차트에 보이지도 않습니다. 그래도 적자폭이 23% 개선된 것이 다행입니다. 올 해 3분기는 두 사업 부문에서 흑자를 기록하여 가까스로 6억 불....의 영업이익을 보였습니다.

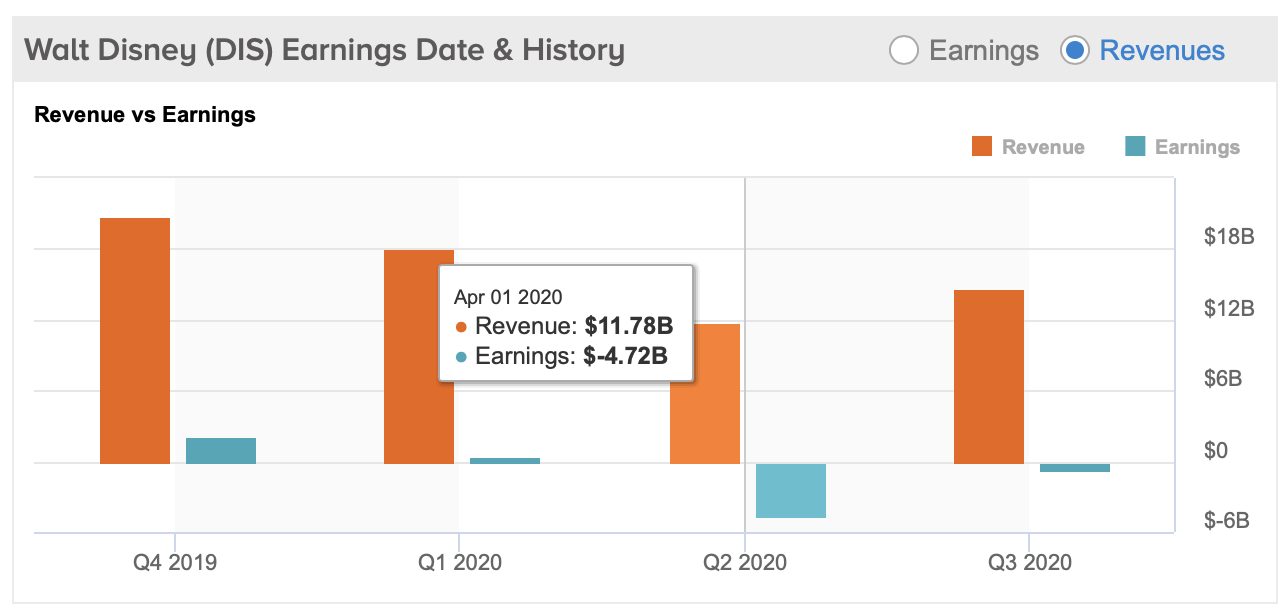

- 순이익은 적.자.

6억 달러의 영업이익을 기록한 디즈니는 이자 비용을 차감하고, -7.1억 불의 당기순손실을 기록하게 됩니다.

그나마 다행인 것은 지난 2분기와 비교하면 선방한 수치라는 겁니다. 2분기에는 117억 불의 매출의 47억 불의 순 손실을 기록했는데요. 이러한 추세라면 4분기에는 흑자전환이 가능하지 않을까 하는 기대를 해봅니다.

- 다각화된 미디어 네트웍스 사업

Cable Networks의 영업이익 하락은 ESPN 프로그램 제작 비용 때문인데요. 코로나19로 인해 NBA와 MLB 스케줄이 조정되면서 그에 따른 제작 비용이 부가되었다고 합니다. 다행인 것은 FX 네트웍스와 디즈니 채널의 수익 증가가 상쇄하여 미디어 네트웍스 사업의 영업이익 전반적으로는 증가하였습니다.

- 의외로 선방한 OTT 사업 (D2C)

디즈니+는 올해 3분기까지 7300만 구독자를 달성하였는데요. 디즈니 플러스 출시 당시 목표가 2024년까지 6000만에서 9000만 구독자를 만드는 것이었는데, 조기에 목표를 달성한 셈입니다. 디즈니는 AT&T로부처 Hulu를 인수한 것은 OTT기업으로 거듭나려는 발판이었을 겁니다. 스포츠 스트리밍 채널 ESPN+은 전년 대비 3배 이상의 구독자 증가를 불러일으켰음은 물론 Hulu도 역시 30%의 상승을 보이기 때문입니다. 디즈니 플러스가 넷플릭스를 따라잡을 수 있을지가 코로나 전, 디즈니 ott사업의 숙원 사업이었는데 OTT 서비스도 다각화한 덕분에 안정적인 것처럼 보이고요. 프로그램이 많으니 그만큼 비용은 나가겠지만요.

유료 가입자 1인당 수익은 ESPN+는 줄어든 반면에 hulu는 증가하였습니다. 참고로 유료 가입자 1인당 수익은 해당 기간의 매월 월평균 유료 가입자 평균을 기준으로 산정하고요. 월평균 유료 가입자는 월초와 월말 유료 가입자수를 2로 나눈 금액으로 계산한다고 합니다. 가입자당 평균 수익은 도매 및 번들 가입자에게 제공되는 할인액, 연간 구독료 및 기타 제한된 기간 동안 제공되는 프로모션의 순액인 것입니다. ESPN+는 프로모션으로 인해 1인당 수익이 줄어든 것으로 추정합니다.

HUlU(훌루)는 11월 16일 자로 tv 구독료를 18% 인상한다는 발표를 하였는데, 구독료 인상은 주가에 호재이니 반길만 한 뉴스라고 보여집니다. 디즈니 플러스는 인도와 싱가포르에 진출하면서 미국에 비해 좀 더 저렴한 구독료를 제공하기 때문에 유료 가입자 1인당 수익이 4분기에는 낮아질 수도 있다고 봅니다.

2. 주가

디즈니는 11월 16일자에 144.67불로 마감하여, 실적 발표 이후 꾸준히 순항 중입니다. 이는 디즈니 플러스에 대한 기대감은 물론 백신 개발 호재로 테마파크 개장에 대한 기대감 때문인 것으로 사료됩니다. 코로나 19 전 주가는 아직까지 회복되지 않았지만, 그래도 전 고점인 151불에 다가가고 있는 모습입니다.

아쉽게도 정상적이라면 1.22%을 받을 수 있었던 배당은 중지되었기 때문에 배당주로서의 매력은 없습니다. 사실 이러한 위기로 배당컷을 했기에 배당왕, 배당챔피언과는 거리가 멀기에 실망스럽긴 하지만 그만큼 OTT 사업에 투자한다면 큰 불만은 없습니다.

3. 필자가 디즈니를 매수한 이유(매우 주관적임)

지금까지 디즈니 3분기 실적 발표를 살펴보았는데요. 비록 당기순손실을 기록하였지만 OTT 사업의 잠재력과 디즈니 기업의 자구책에 넷플릭스를 따라가진 못하더라도 함께 가는 방향으로 가지 않을까 싶습니다.

디즈니 기업의 OTT사업 잠재력에는 디즈니 플러스도 있지만 인수합병한 훌루, ESPN+의 존재도 한 몫한다고 생각합니다. 디즈니 기업의 OTT서비스는 이미 1억 2천만 명을 넘어섰고요. 넷플릭스가 전세계에 보급되며 거진 2억명의 구독자가 있지만 디즈니 플러스는 전 세계 시장이 아직 남아있습니다.

디즈니 플러스는 특히나 어린이도 타깃으로 하기 때문에 보급 속도는 더 빠르리라 생각합니다. 디즈니를 보고 자라온 학부모가 디즈니를 보고 싶어하는 아이들을 위해 이러한 서비스를 구독할 확률은 넷플릭스를 구독할 확률보다 더 높지 않을까요? 아이가 보고 싶은 디즈니이고, 그 디즈니는 아이들에게 꿈과 희망을 심어주는 미디어이기 때문입니다.

뿐만 아니라 디즈니 경영진들의 콘텐츠 사업 강화 노력도 눈에 돋보입니다. 올 해 초, 테마파크의 소비자 상품 부문을 이끌어온 카림 대니얼이 CEO가 되자, OTT를 키워도 모자라는 상황에 테마파크 리더가 되니 주식시장의 실망감이 없지 않았는데요. 그 CEO가 디즈니 플러스, ESPN 플러스 및 훌루 스트리밍 서비스에 주력한다고 하니 주주 입장에서는 한 숨을 돌린 것입니다.

www.hankyung.com/finance/article/202010131387i

디즈니 '콘텐츠 사업' 강화 위해 조직 개편…시간外 5% 급등

디즈니 '콘텐츠 사업' 강화 위해 조직 개편…시간外 5% 급등 , 고윤상 기자, 뉴스

www.hankyung.com

이렇게 OTT 사업에 올인하게 되면 제작비는 어떻게 감당할 것인지, 영화관이 제대로 재개한다고 하였을 때 콘텐츠 중복에 대한 리스크도 문제일 수 있습니다. 허나, 100년 간, 콘텐츠 제작이 주된 업이었던 디즈니는 다른 어떤 기업보다 제작 측면에 강점을 지녔다고 생각하기에 감당할 수 있지 않을까 생각해보고요. 백신 개발 '보급' 호재에 주가가 한 단계 껑충, OTT 사업 흑자 전환에 주가가 두 단계 껑충 뛰어오리라 기대하며 보유하려고 합니다.

읽어주셔서 감사합니다:)

'FIRE를 향한 발걸음 > 미국주식' 카테고리의 다른 글

| [삼프로tv] 테크노믹스 시대의 부의 지도- 하이투자증권 고태봉 센터장 (3) | 2020.12.28 |

|---|---|

| [미국주식] 필자가 엔비디아(NVDA)를 매수한 이유-실적 발표, 주가, 전망 (3) | 2020.11.27 |

| [미국주식] 필자가 알리바바를 매수한 이유(3분기 알리바바 실적 발표 및 주가 분석) (5) | 2020.11.14 |

| [미국주식] 내가 리얼티인컴(O)을 매수한 이유 -실적 발표, 배당 (1) | 2020.11.10 |

| [미국주식] 알파벳(구글) 3분기 실적 발표 및 주가- 아직은 광고로만 먹고 사는 기업 (3) | 2020.11.02 |

댓글