안녕하세요, 도리댕댕입니다.

10월부터 미국 기업들의 3분기 실적 발표가 본격적으로 시작되었는데요. 10월 20일 장 종료 후에 실적발표를 했던 넷플릭스의 주가는 5% 넘게 하락하고 있는 모습을 보여주고 있습니다.

이는 3분기 실적에 대한 실망감이 주가에 반영되고 있음을 보여주는데요. 현재 미국 시장의 전반적인 조정과 더불어 시장에 기대치에 벗어난 실적이 겹치는 바람에 더 큰 주가의 하락을 보여주고 있는 듯 합니다. 이번 포스팅에서는 넷플릭스의 3분기 실적 발표문에 어떤 내용이 담겨져 있는지 세부적으로 확인해보도록 하겠습니다.

*넷플릭스의 3분기 실적발표 내용의 원 출처를 보시려면, Netflix Third Quarter 2020 Earnings Interview 를 클릭하시거나, 하단의 유튜브를 시청하시면 되겠습니다.

www.youtube.com/watch?v=cCLYl74X87c

1. 3분기 실적 및 전망 요약

- 3분기 신규 유료 회원 수 220만 명(당초 넷플릭스가 내놓은 예측치 250만 명, 시장 예측치 357만 명)

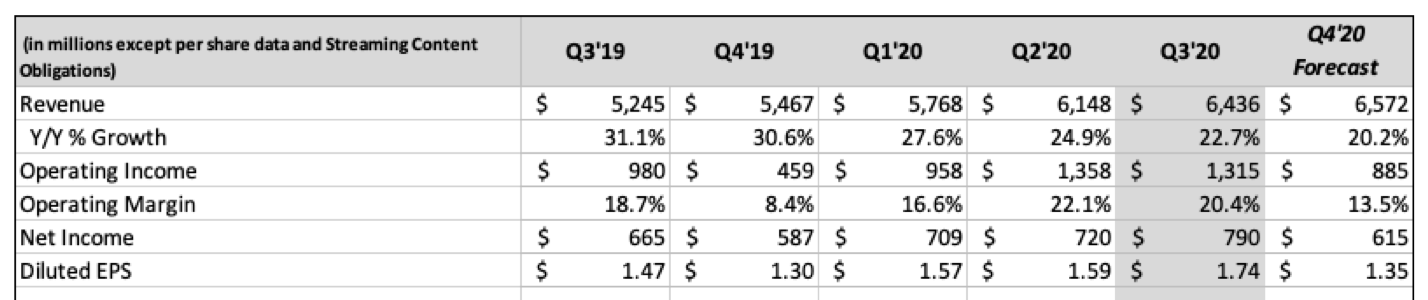

- 3분기 영업이익률 20%

- 3분기 주당순이익 -> 1.74불(시장 예상치 2.14불)

- 4분기 예상 신규 유료 회원 수 600만 명

- 4분기 예상 영업이익률 13.5%

- 4분기 예상 주당순이익 1.35불

2. 3분기 실적 세부 내용

올해 3분기 평균 유료회원은 25% 증가한 반면, 스트리밍 ARPU는 전년 대비 1.6% 감소했는데요. 사실, 158만 달러의 외환(F/X) 영향을 제외하면 스트리밍 ARPU가 전년 대비 1% 증가한 수치라고 합니다. 여기서 ARPU의 증가란, 상대적으로 비싼 요금제 상품(서비스)을 쓰는 고객이 많을수록 ARPU가 높아짐을 의미합니다. ARPU 증가는 넷플릭스 컨텐츠 가치를 높게 보는 사람들이 많다는 것을 의미할 수도 있겠습니다. 환차손을 제외하면 어찌 되었든 충성 고객이 늘었다는 것이니 나쁘지 않은 수치입니다.

예상보다 약간 높았던 ARPU로 인해 매출은 분기 초 가이던스보다 2% 높은 결과를 보입니다. 그에 따라 영업이익률 역시 20% 증가하여 가이던스를 상회하였습니다. 다만, 주당순이익은 1.74불이지만 시장 예상치였던 2.14불을 못 미쳤습니다.

넷플릭스의 3분기 신규 유료 구독자 수는 220만 명으로 가이던스였던 250만 명에 비하여 30만 명 낮은 수치를 보입니다. 이는 전년도인 2019년 3분기에 기록한 680만 명에도 크게 미치지 못하는데요. 넷플릭스는 올 해 초, 코로나19로 인해 1,2분기에 유료 회원 수를 크게 증가시킬 수 있었던 것을 원인으로 보고 있습니다.

2020년 1,2분기만 계산하더라도 약 2810만명의 유료 구독 가입자 수를 얻으며 2019년 총 가입 건수인 2780만 명을 초과한 수치이긴 합니다. 넷플릭스는 4월과 7월의 투자레터에서 3분기, 4분기 실적이 하락할 수 있다는 내용을 전달하기도 하였습니다. 허나 고객 이탈율은 낮고, 전년 3분기 대비 고객들의 넷플릭스 이용률은 견고하게 상승하였습니다.

넷플릭스 신규 유료 구독자 수 예상치과 실제 수치를 나타내는 그래프입니다. 2020년 1분기 실적 발표 당시 1580만 명의 유료 구독자 수를 발표하며 주가 역시 급등한 모습을 보였었는데요. 이번 분기는 가뜩이나 예상치가 낮았음에도 불구하고 그 예상치 마저 충족하지 못한 형국을 보입니다. 다만 주가에 어떻게 반영될 것인가는 구독자 수 증가 뿐만 아니라 매출과 영업이익까지 복합적으로 고려해야 할 것으로 사료됩니다. 다음 분기 예상치까지도요.

2019년 2분기, 3분기 실적 발표 후 주가 추이인데요.

2019년 2분기는 예상치보다 실제 회원 가입 수가 현저하게 낮아 주가 역시 100불 정도 하락하는 추세를 보이는데요. 2019년 3분기 유료 구독자 수도 예상치에 비해 낮았지만 매출과 영업이익이 사상 최대치의 결과로 다시 주가가 회복하였습니다. 사실 2019년 2분기의 매출도 전년 동기보다 26% 증가하고, 영업이익은 53% 증가하였습니다. 그럼에도 불구하고 2분기에는 하락하고 3분기에 오르는 걸 보면 그냥 붙이기 나름이라는 생각도 듭니다..^^

이번 유료 가입자 수에는 아시아 지역의 고객들이 가장 큰 기여를 했다고 합니다. 3분기 글로벌 유료 순 증가분의 46%을 차지하였고, 아시아 지역의 수익은 전년 대비 66% 증가했다고 합니다. 특히 한국과 일본은 두 자릿수 보급률을 달성했습니다. 한국과 일본이 두 자릿수 보급률을 달성했다면 그 보급률이 20,30,40,50%까지 높일 수 있고 인도나 그 외 아시아 지역에도 보급 가능성이 있다고 보기 때문에 글로벌 확장의 가능성은 아직까지 열려있다고 봅니다.

3. 4분기 전망

20년 4분기의 경우, 19년 4분기의 880만 명과 비교해 600만 명의 증가를 예상하는데요. 최근 넷플릭스 투자 서한에서 강조했듯이, 상반기 급속한 증가 추이가 올 하반기에 더딘 성장세를 가져올 것이기에 보수적으로 계산하였습니다. 만약에 4분기 예측을 달성한다면, 연간 최고치였던 2018년의 2860만 명을 훨씬 상회하는 3400만 명의 증가를 기록하게 되겠지요. 현재 2800만 명이니 4분기 증가 수가 그렇게 많지 않더라도 연간 최고치는 달성할 것으로 보입니다.

작년 4분기 영업이익률이 8.4%였던 넷플릭스는 20년 4분기 영업이익률을 13.5%로 예측하고 있습니다. 이는 본래 연간 매출 목표치를 초과 달성하게 될 것이라는 것을 의미하고요. FY20의 영업이익률은 현재 18%(원래 16%로 예측하였음) 또는 연간 5% 포인트 상승할 것으로 예상하고 있습니다. 이는 2016년 이후, 연간 GAAP 영업이익률(일차 수익성 지표)을 4배 이상 증가시킨 수치입니다.

넷플릭스는 장기적인 관점에서 매년 3%의 성장률을 목표로 하며 몇 년 동안 지속적으로 성장시키겠다는 취지를 가지고 있는데요. 2021년에는 19%의 영업이익률을 목표로 하고 있습니다.

4. 현금흐름과 자본구조

3분기 영업활동으로 창출된 순현금은 전년도 3분기의 -5200만 달러 대비하여 +13억 달러인데요. 잉여현금흐름(FCF)도 3분기 연속 플러스로 양호한 실적을 보였습니다.

다만, 아쉽게도 앞으로의 현금흐름은 그렇게 좋을 예정은 아닙니다. 코로나19로 중단되었던 촬영이 재개됨에 따라 4분기 잉여현금흐름은 감소할 것으로 예상하고 있습니다(2020년 잉여현금흐름은 20억 달러 예측). 게다가 장기적인 관점에서 보았을 때 수익성을 높이려면 넷플릭스 오리지널 작품 및 오리지널 차기작 제작이 필요한데, 이 때문에 2021년은 손익분기점에 -10억달러의 현금흐름을 예상하고 있구요. 넷플릭스 오리지널 작품으로의 전환이 마무리 되어야만 지속적으로 개선될 것으로 기대하고 있습니다.

5. 지역별 매출 추이

미주, 유럽/중동/아프리카, 남미, 아시아 순서대로의 매출 추이입니다. 미주의 경우 그렇게 큰 매출 증가는 보이지 않는 것으로 보아 포화 상태라고 봐도 무방합니다. 가장 양호한 실적을 보인 대륙은 제일 하단에 있는 아시아 대륙입니다. 중국 진출은 다소 어렵지만 K콘텐츠를 활용하여 중국 외 아시아 전역에 전파하고 있고 매출 역시 전년 동분기 대비 80% 이상 성장한 모습입니다. K 콘텐츠에 대해서는 저의 뇌피셜이 아니라 이번 실적 발표 자료에 "Our slate of Korean dramas continue to travel well throughout APAC and beyond"라고 적혀있습니다. 한국인으로의 자긍심을 느낄 수 있는 대목입니다.

넷플릭스는 글로벌 진출을 위해 해외 콘텐츠를 위탁 제작 및 투자를 하고 있습니다. 특히 3분기에는 인도에 진출하려는 노력을 했다고 하는데요. 우선, 힌디 서비스를 지원하도록 현지화했고 인도 최대 이동통신사인 Reliance Jio와 같은 현지 파트너들과 협력하고 있다고 합니다. 파트너십의 일환으로 넷플릭스와 지오의 셋톱박스 두 개를 통합하고 인도의 금융기관들과도 결제 시스템 파트너십을 맺고 있습니다.

6. 개인적인 의견

지역별 매출 자료를 살펴보았을 때 넷플릭스의 성장을 위해서는 아시아를 비롯한 글로벌 진출은 필수불가결한 요소로 보여집니다. 이미 포화된 북미는 현상 유지에 그치겠지만, 그 외 지역의 진출은 정체된 매출 증가에 원동력이 될 수 있습니다.

그렇다면 지역에 걸맞는 컨텐츠를 제작하고 보급하는 데에 주력하는 게 우선이겠지요. 코로나 19로 인해 중단되었던 촬영은 다시 복귀하고 있다고 하니 그 컨텐츠들이 전세계인들의 감성을 사로잡을 수 지를 지속적으로 모니터링해야겠습니다. 실제로도 넷플릭스는 글로벌 컨텐츠 제작에 심혈을 기울이고 있는 듯 합니다. 오리지널 차기작은 물론이구요.

뿐만 아니라 디즈니플러스와 HBO Max 등의 경쟁 OTT서비스의 현황도 주시해야 하는데요. 디즈니나 T는 코로나와 인수 합병으로 현금흐름이 좋지 않아 좋은 컨텐츠를 제작할 수 있을지 의문입니다. 아직까지 넷플릭스가 원탑을 길게 유지하지 않을까 싶은데 언제 왕좌를 뺏길지 경쟁 구도가 궁금해집니다. 저는 넷플릭스에 한표를 던지지만 적정 주가인지는 다시 보려고 합니다.

넷플릭스는 실적이 좋든 안좋든 실적 발표만 하면 떨어진다는 징크스가 있다고 하는데요. 쉽지는 않지만 그럴수록 기업의 가치를 살펴보려고들 하지요. 넷플릭스 투자를 염두하시는 분들도 실적과 가이던스를 참고하시고, 신중한 투자 하시길 바라겠습니다.

읽어주셔서 감사합니다^^.

* 미국주식 3분기 실적발표 일정 정리 및 공유는 아래 페이지를 참고 바랍니다.

dangit.tistory.com/127?category=905719

미국주식 3분기 실적발표 일정 정리 및 공유(20.10.13.~20.12.31.)

안녕하세요, 도리댕댕입니다. 이번주부터 본격적으로 미국 기업들의 3분기 실적발표 (어닝시즌)가 시작되었는데요. 웰스파고, 뱅크오브아메리카 등의 은행주를 시작으로 다음주는 마이크로소

dangit.tistory.com

'FIRE를 향한 발걸음 > 미국주식' 카테고리의 다른 글

| [미국주식] 마이크로소프트 3분기 실적 발표 정리, 4분기 전망 및 주가 (13) | 2020.10.28 |

|---|---|

| [미국주식] SPAC 기업만 담은 최초의 ETF, SPAK ETF 리뷰 (4) | 2020.10.22 |

| [미국주식]QQQM ETF와 QQQ ETF 비교- QQQM이 마냥 유리한 것은 아니다 (5) | 2020.10.18 |

| 미국주식 3분기 실적발표 일정 정리 및 공유(20.10.13.~20.12.31.) (6) | 2020.10.12 |

| [미국주식] 미국인들이 좋아하는 미국 주식 순위/세대별 비교 자료 (4) | 2020.10.09 |

댓글